Những ảnh hưởng mà đại dịch COVID-19 gây ra cũng đã phản ảnh khá rõ trên chất lượng tài sản khi nợ xấu của nhiều nhà băng bắt đầu có dấu hiệu tăng mạnh. Chất lượng tài sản ngân hàng đang trở thành mối quan ngại...

Từ số liệu BCTC quý 3/2021 của 27 ngân hàng cho thấy, tính đến ngày 30/9/2021, tổng nợ xấu của 27 ngân hàng ở mức hơn 113 nghìn tỷ đồng, tăng tới gần 26% so với đầu năm. Trong đó, có tới 19/27 ngân hàng ghi nhận nợ xấu gia tăng, chỉ 8/27 thành viên công bố nợ xấu giảm.

Thống kê đến cuối tháng 9/2021, các tổ chức tín dụng đã cơ cấu lại thời hạn trả nợ cho 278.000 khách hàng với dư nợ 238.000 tỷ đồng. Lũy kế giá trị nợ đã cơ cấu lại thời hạn trả nợ giữ nguyên nhóm nợ cho khách hàng từ 23/01/2020 là khoảng 531.000 tỷ đồng. Tỷ lệ nợ xấu nội bảng và nợ xấu tiềm ẩn cả hệ thống cuối năm nay dự kiến sẽ ở mức từ 7,1% - 7,7%, xấp xỉ 8%. Đây là kết quả được dự báo khi các ngân hàng đã thực hiện cơ cấu lại nợ, giãn hoãn theo Thông tư 01, Thông tư 03 và Thông tư 14.

Sức ảnh hưởng của đại dịch lên bảng cân đối kế toán của nhà băng được dự báo sẽ còn tiếp tục kéo dài sang các năm sau khi doanh nghiệp chưa thể phục hồi và những khoản nợ sau khi được tạo điều kiện cơ cấu lại nhưng vẫn không thể cải thiện sẽ buộc hệ thống phải chính thức ghi nhận là nợ xấu. Theo đó, việc tăng nguồn lực dự phòng rủi ro của các ngân hàng lại càng trở nên cấp thiết hơn bao giờ hết.

Tính đến hết ngày 30/9/2021, Ngân hàng TMCP Á Châu (ACB) đã dành hơn 2.812 tỷ đồng cho dự phòng rủi ro, cao gấp 4 lần so với cùng kỳ năm trước. Riêng trong quý III, chi phí dự phòng rủi ro tín dụng của ngân hàng này cũng tăng đến hơn 5 lần so với cùng kỳ, lên mức 820 tỷ đồng. Chi phí dự phòng rủi ro tín dụng của Ngân hàng TMCP Việt Nam Thương Tín (VietBank) trong quý III tăng gấp đôi cùng kỳ, lên mức 51 tỷ đồng; lũy kế 9 tháng, chi phí dự phòng tăng 120% lên 78 tỷ đồng.

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) cũng đã chủ động trích lập dự phòng rủi ro cho các khoản nợ bị ảnh hưởng bởi dịch. Chi phí dự phòng hợp nhất đến cuối tháng 9 là 13.631 tỷ đồng. Riêng trong quý III, ngân hàng đã dành 4.979 tỷ đồng cho chi phí dự phòng, tăng 18,6% so với quý trước đó.

Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank) trong quý III tăng mạnh 157% chi phí dự phòng lên mức 271 tỷ đồng; lũy kế sau 9 tháng là 887 tỷ đồng, tăng 176% so với 9 tháng năm 2020. Hay như tại Ngân hàng TMCP Tiên Phong (TPBank) dự phòng rủi ro tín dụng trong quý III tăng 223% so cùng kỳ lên 1.345 tỷ đồng. Lũy kế 9 tháng, TPBank tăng gần gấp đôi chi phí dự phòng rủi ro tín dụng so với cùng kỳ, trích gần 2.349 tỷ đồng.

Theo thông tin được Phó Thống đốc NHNN Nguyễn Kim Anh đưa ra: "Tính đến cuối tháng 6/2021, nếu tính cả nợ bán cho VAMC chưa xử lý và các khoản tiềm ẩn trở thành nợ xấu là 3,66% và thêm cả các khoản nợ không bị chuyển nợ xấu do được cơ cấu lại theo Thông tư 01 thì tỷ lệ này là 7,21%".

Như vậy, đâu đó còn khoảng 5,5% tỷ lệ nợ xấu đang nằm ngoài bảng cân đối kế toán của các ngân hàng, tương đương với khoáng 380.000 tỷ đồng nợ xấu đang ở dưới dạng nợ xấu bán cho VAMC, nợ tái cơ cấu, tiềm ẩn thành nợ xấu. Con số này cũng gần tương đương với báo cáo mới đây của NHNN về dư nợ tái cơ cấu là tính đến cuối tháng 9, các TCTD đã cơ cấu lại thời hạn trả nợ theo Thông tư 01 cho dư nợ 238.000 tỷ đồng (ngoài ra còn khoảng 100.000 tỷ nợ bán cho VAMC).

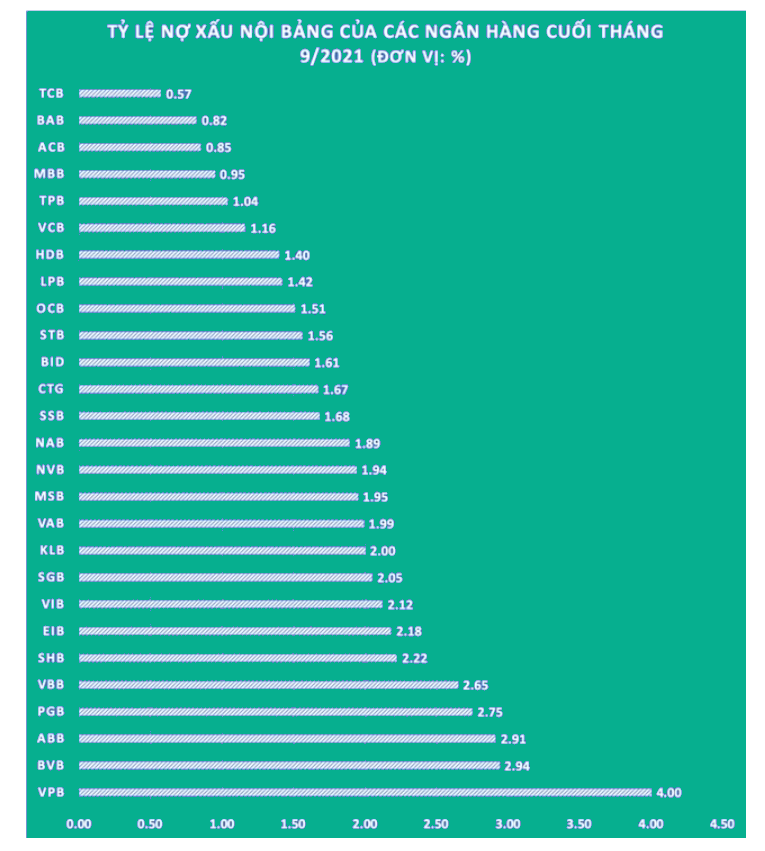

Xét về tỷ lệ nợ xấu/cho vay, hiện VPBank đang là ngân hàng duy nhất có tỷ lệ nợ xấu trên 3%. Đây là kết quả hợp nhất, phản ánh hệ quả tác động của COVID-19 đối với phân khúc tín dụng tiêu dùng dễ bị tổng thương tại FE Credit.

NamABank là một ví dụ. Kết thúc 9 tháng đầu năm, tổng nợ xấu nội bảng của ngân hàng đã lên tới 1.849 tỷ đồng, tăng tới 148,7% so với đầu năm. Nợ xấu chủ yếu gia tăng ở nợ nhóm 3 và 5, với mức tăng lần lượt 271% và 147%. Trong khi đó cho vay khách hàng chỉ tăng 9,5% lên gần 97.606 tỷ đồng. Kết quả, tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng mạnh từ 0,83% hồi đầu năm lên 1,89% khi kết thúc quý 3/2021.

Tại VietinBank, theo con số báo cáo, tổng nợ xấu nội bảng tính đến cuối tháng 9/2021 cũng tăng tới 90,1%, lên 18.097 tỷ đồng. Đây cũng là ngân hàng có nợ xấu tăng nhiều nhất về con số tuyệt đối (8.579 tỷ đồng). Tỷ lệ nợ xấu/cho vay của ngân hàng cũng tăng mạnh từ 0,94% lên 1,67%.

Tại ngân hàng ABBank, kết thúc 9 tháng, nợ xấu nội bảng cũng tăng 46,5% so với đầu năm, lên 1.939 tỷ đồng. Tỷ lệ nợ xấu/cho vay của ngân hàng theo đó tăng lên 2,94%, từ mức 2,79% hồi đầu năm. ABBank hiện cũng là ngân hàng có tỷ lệ nợ xấu cao thứ ba hệ thống.

Một loạt các ngân hàng khác cũng có nợ xấu tăng mạnh trong kỳ bao gồm Vietcombank (108%), VietBank (58,5%), ACB (53,4%),…

Tĩnh Kiên

(Tổng Hợp)

Cùng chuyên mục

Chấm dứt hoạt động Chi nhánh Trung tâm Tâm lý Giáo dục Ngọc Bích

Longevity Medical tổ chức sự kiện gặp gỡ PGS.TS.BS Phan Toàn Thắng: Lan tỏa giá trị y học tái tạo vì sức khỏe bền vững

Thanh tra ‘gõ cửa’ điểm mặt loạt vi phạm, PNJ nói gì?

Có nên mua dự án Narra Residences tại khu đô thị Thủ Thiêm?

Tăng sức mua cho thị trường nội địa sẽ giúp Việt Nam ứng phó thách thức thuế quan?

Urenco 11 - Tiên phong trong hoạt động xử lý môi trường