Giá đã tăng lên một tầm cao mới vào năm ngoái sau khi Nga, một nhà sản xuất niken lớn khác xung đột với Ukraina, và do nhu cầu ngày càng tăng đối với cái gọi là niken Loại 1 được sử dụng trong pin xe điện. Niken loại 1 có độ tinh khiết cao hơn so với loại 2, thường được sử dụng trong sản xuất thép không gỉ.

Tuy nhiên, sản xuất niken cũng bắt đầu vượt xa nhu cầu trở lại vào năm 2022, khi các nhà máy luyện kim do Trung Quốc hậu thuẫn ở Indonesia nhanh chóng tăng sản lượng gang thỏi niken và ferronickel - được sử dụng làm nguyên liệu sản xuất thép không gỉ, trong khi nền kinh tế toàn cầu đang chậm lại làm giảm nhu cầu thép không gỉ. các nhà phân tích cho biết.

Ellie Wang, nhà phân tích tại công ty tư vấn CRU Group có trụ sở tại Thượng Hải, phát biểu tại hội nghị Miner Indonesia tuần trước rằng thị trường đang "hướng tới thặng dư lớn hơn vào năm 2023" và "sẽ không bị thâm hụt trước năm 2028".

Nguồn cung niken khổng lồ của Indonesia, một thành phần quan trọng trong pin - đang giúp đáp ứng nhu cầu toàn cầu ngày càng tăng đối với xe điện. Ảnh: Reuters

Bà Wang lưu ý rằng sản lượng thép không gỉ toàn cầu đã giảm quý thứ 6 liên tiếp từ tháng 1 đến tháng 3 trong bối cảnh kinh tế Trung Quốc phục hồi chậm. Doanh số bán xe điện cũng đang chậm lại trong năm nay sau khi chính phủ Trung Quốc chấm dứt chính sách trợ cấp xe điện vào ngày 31/12. Trung Quốc là nhà sản xuất và tiêu thụ thép không gỉ, xe điện và pin lớn nhất thế giới.

Nhưng với doanh số bán xe điện của Trung Quốc dự kiến sẽ phục hồi vào nửa cuối năm 2023 , nhu cầu niken sẽ tăng lên và đạt 4,3 triệu tấn vào năm 2027, tăng từ mức dưới 3 triệu tấn vào năm ngoái, với ngành công nghiệp pin thay thế thép không gỉ là động lực lớn nhất của yêu cầu, bà Wang nói.

CRU đã dự báo hợp đồng niken chuẩn kỳ hạn ba tháng trên Sàn giao dịch kim loại London trung bình khoảng 23.700 USD/tấn trong năm nay từ khoảng 25.600 USD/tấn vào năm 2022 và giảm dần xuống dưới 20.000 USD/tấn vào năm 2026. cấp độ lịch sử", bà Wang nói.

Các nhà máy luyện niken đã nở rộ ở Indonesia kể từ khi chính phủ áp đặt lệnh cấm vĩnh viễn xuất khẩu quặng niken vào tháng 1/2020 nhằm thúc đẩy xây dựng ngành chế biến trong nước và nâng cao chuỗi giá trị. Indonesia cùng với Úc là nơi có trữ lượng niken lớn nhất thế giới, mỗi nước nắm giữ 1/5 trữ lượng toàn cầu.

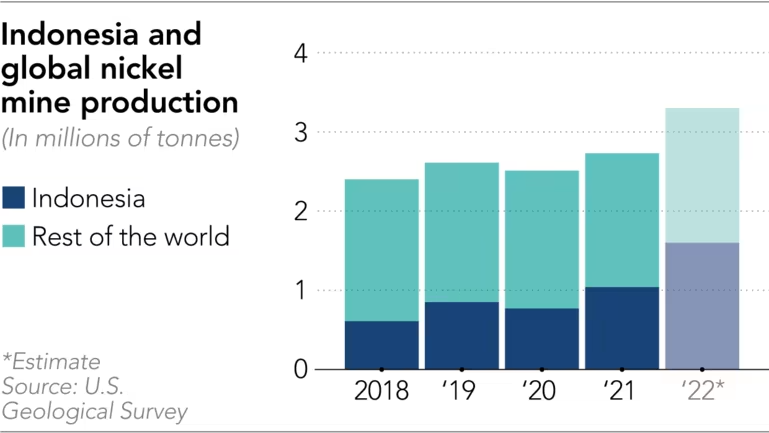

Indonesia và sản lượng mỏ niken toàn cầu (tính bằng triệu tấn).

Kể từ đó, hàng chục tỷ USD đầu tư đã được thực hiện trong lĩnh vực luyện niken của Indonesia, dẫn đầu là Trung Quốc và ngày càng có nhiều quốc gia khác. Gần đây nhất, chính phủ Indonesia đã công bố kế hoạch đầu tư trị giá 9 tỷ USD bao gồm khai thác niken để phát triển pin bởi một tập đoàn các công ty - bao gồm nhà kinh doanh hàng hóa Thụy Sĩ Glencore, nhà sản xuất vật liệu pin Umicore của Bỉ và công ty khai thác nhà nước Indonesia Aneka Tambang.

Meidy Katrin Lengkey, tổng thư ký của Hiệp hội khai thác niken Indonesia, hay APNI, cho biết số lượng nhà máy luyện niken ở Indonesia đã tăng từ 15 trong năm 2018 lên 62 vào tháng 4 năm nay. Và nhiều hơn nữa đang được tiến hành, vì khoảng 30 lò luyện đang được xây dựng và 50 đang trong giai đoạn lập kế hoạch, Lengkey nói.

Sau đó, sản lượng mỏ niken của Indonesia ước tính đạt 1,6 triệu tấn vào năm ngoái, tăng 54% so với năm 2021, theo Cơ quan Khảo sát Địa chất Mỹ. Con số này chiếm gần một nửa sản lượng niken toàn cầu, ước tính tổng cộng khoảng 3,3 triệu tấn.

Jim Lennon, chuyên gia tư vấn hàng hóa cấp cao tại Tập đoàn Macquarie, cho biết tổng công suất sản xuất niken hàng năm theo kế hoạch của Indonesia hiện vượt quá 5 triệu tấn. Ông cho biết từ năm 2022 đến năm 2029, sản lượng niken của Indonesia sẽ chiếm hơn 75% nguồn cung toàn cầu, ông cho biết tại Hội nghị chuỗi ngành công nghiệp niken và coban SMM 2023 Indonesia ở Thượng Hải vào cuối tháng 5.

Lennon cho biết thêm, xem xét việc sử dụng không đúng năng lực sản xuất niken ở Indonesia, thị trường có thể tiếp tục dư thừa trong 5 năm tới.

Số lượng nhà máy luyện niken ở Indonesia đã tăng lên đáng kể trong những năm gần đây và nhiều nhà máy nữa đang được triển khai. Ảnh: Nikkei

Nhưng hầu hết các nhà máy luyện kim của Indonesia đang hoạt động, đang được xây dựng và trong giai đoạn lập kế hoạch, vẫn phục vụ ngành công nghiệp không gỉ và thường sử dụng một loại quặng gọi là saprolite.

Theo Lengkey, việc khai thác quá mức đã khiến trữ lượng saprolite của Indonesia nhanh chóng cạn kiệt, đồng thời cảnh báo rằng chỉ có thể mất 6 năm nữa trước khi các trữ lượng này cạn kiệt, xét đến tốc độ tăng trưởng năng lực sản xuất hiện tại. APNI đang kêu gọi chính phủ áp đặt lệnh cấm xây dựng các nhà máy luyện mới xử lý saprolite.

Nhưng Indonesia có một loại quặng khác gọi là limonite, vẫn còn rất nhiều. Có hàm lượng niken thấp hơn, trước đây quặng limonit chủ yếu được các công ty khai thác đổ bỏ. Nhưng việc sử dụng nó ngày càng tăng với sự ra đời của công nghệ lọc axit áp suất cao (HPAL) do Trung Quốc dẫn đầu, cho phép xử lý limonit cấp thấp thành kết tủa hydroxit hỗn hợp (MHP), hỗn hợp niken và coban để sản xuất pin. Việc sản xuất MHP ngày càng tăng của Indonesia đang biến nước này thành nhà sản xuất coban lớn thứ hai, mặc dù 5% thị phần sản xuất coban toàn cầu năm ngoái vẫn thấp hơn nhiều so với 73% của Congo, Viện Cobalt cho biết vào tháng 5.

3 nhà máy luyện HPAL hiện đang hoạt động tại Indonesia, tất cả đều thuộc sở hữu của các liên doanh Trung Quốc-Indonesia bao gồm Halmahera Persada Lygend, Huayue Nickel Cobalt và QMB New Energy Materials. Lengkey cho biết sáu nhà máy luyện HPAL khác đang được xây dựng, với 6 nhà máy khác đang trong giai đoạn lập kế hoạch, bao gồm một dự án chung trị giá 4,5 tỷ USD giữa nhà sản xuất vật liệu pin Trung Quốc Zhejiang Huayou Cobalt, Vale Indonesia và nhà sản xuất ô tô Ford Motor của Mỹ thông qua liên doanh Kolaka Nickel Indonesia.

Các nhà phân tích cho biết, bất chấp việc sử dụng ngày càng nhiều pin lithium iron phosphate không chứa niken, dẫn đầu là Trung Quốc, pin dựa trên niken vẫn được dự đoán sẽ thống trị thị trường pin toàn cầu cho đến năm 2030 vì chúng mang lại mật độ năng lượng cao hơn cho xe điện.

Sự thiếu hụt các sản phẩm niken loại 1, có nguồn gốc chủ yếu từ Nga, New Caledonia và Canada đã khiến nhiều nhà sản xuất pin tập trung vào việc xử lý quặng cấp thấp của Indonesia thành vật liệu phù hợp cho pin thông qua HPAL.

Tuy nhiên, việc áp dụng HPAL đã gây ra những lo ngại về môi trường ngày càng tăng do lượng khí thải carbon lớn hơn, đặc biệt là ở Indonesia, nơi vẫn phụ thuộc nhiều vào than đá để sản xuất điện và không có giải pháp trước mắt cho vấn đề lượng chất thải rắn khổng lồ được tạo ra trong quá trình này.

Trong khi đó, một số công ty trong ngành vui mừng vì giá niken đã giảm, bao gồm cả nhà sản xuất tiền thân của pin Trung Quốc CNGR Advanced Material. "Chúng tôi không thích nếu giá niken quá cao. Mọi người sẽ tìm sản phẩm thay thế. Vì vậy, chúng tôi muốn giá ổn định", Dani Widjaja, phó chủ tịch của CNGR, phát biểu tại hội nghị khai thác ở Jakarta tuần trước.

(Nguồn: Nikkei)

Cùng chuyên mục

Chấm dứt hoạt động Chi nhánh Trung tâm Tâm lý Giáo dục Ngọc Bích

Longevity Medical tổ chức sự kiện gặp gỡ PGS.TS.BS Phan Toàn Thắng: Lan tỏa giá trị y học tái tạo vì sức khỏe bền vững

Thanh tra ‘gõ cửa’ điểm mặt loạt vi phạm, PNJ nói gì?

Có nên mua dự án Narra Residences tại khu đô thị Thủ Thiêm?

Tăng sức mua cho thị trường nội địa sẽ giúp Việt Nam ứng phó thách thức thuế quan?

Urenco 11 - Tiên phong trong hoạt động xử lý môi trường