Tín dụng bán lẻ tăng mạnh

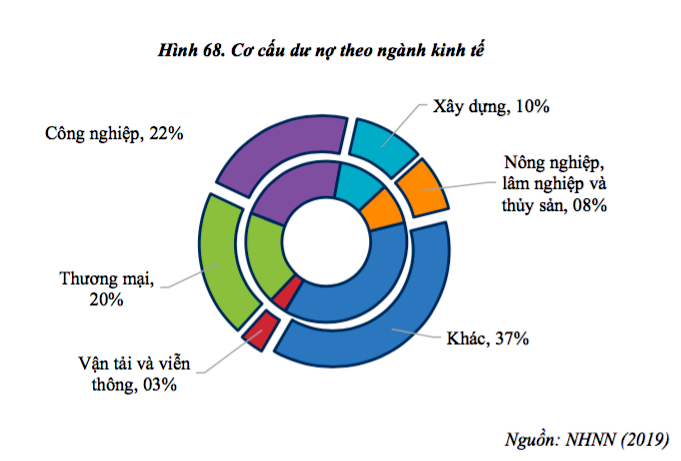

Theo nhóm nghiên cứu của trường Đại học Ngân hàng TP.HCM, đối với các lĩnh vực ưu tiên, dư nợ tín dụng đối với lĩnh vực nông nghiệp, nông thôn chiếm khoảng 24,26% tổng dư nợ đối với nền kinh tế; doanh nghiệp nhỏ và vừa chiếm 18,67%; lĩnh vực xuất khẩu chiếm 3,16%; lĩnh vực công nghiệp hỗ trợ chiếm 2,91%; doanh nghiệp ứng dụng công nghệ cao chiếm 0,41%.

|

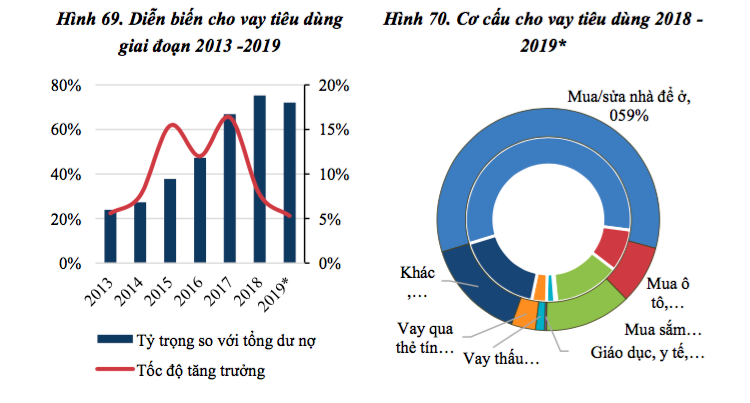

Tín dụng bán lẻ tăng mạnh trong giai đoạn 2012-2018, chậm lại trong năm 2019, nhưng vẫn là động lực chính cho tăng trưởng tín dụng trong giai đoạn tái cơ cấu đợt 2. Thị trường cho vay tiêu dùng vẫn hấp dẫn nhờ tốc độ tăng trưởng kinh tế tương đối cao và ổn định trong thời gian tới, thu nhập khả dụng của hộ gia đình ngày càng tăng và xu hướng thay đổi hành vi tiêu dùng của người Việt.

Bình quân giai đoạn 2015-2018, tăng trưởng tín dụng tiêu dùng hơn 40%/năm, năm 2019 tốc độ tăng trưởng chững lại, khoảng 18% nhưng vẫn gấp 2 lần tăng trưởng tín dụng bình quân toàn ngành. Tỷ trọng cho vay tiêu dùng chiếm tới 21,2%, gấp 3,5 lần tỷ trọng cho vay lĩnh vực này năm 2013 (6%).

Động lực chính thúc đẩy cho vay tiêu dùng tăng mạnh trong thời gian qua do (i) người dân Việt có xu hướng sẵn sàng vay mượn và chi tiêu vào các mặt hàng có giá trị lớn để nâng cao chất lượng cuộc sống (chỉ số niềm tin người tiêu dùng Việt Nam quý I/2019 do Nielsen công bố ở mức 129 điểm, đứng thứ 3 toàn cầu); (ii) các ngân hàng đẩy mạnh phát triển sản phẩm, dịch vụ cho phân khúc cho vay phục vụ mục đích cá nhân, các dịch vụ thanh toán...

|

| Nợ xấu của hệ thống ngân hàng ngày càng phình to. |

(iii) các ngân hàng chuyển dịch sang cho vay người mua nhà, thay vì tập trung cho vay vào các dự án, công ty bất động sản lớn; (iv) đối tượng khách hàng được đa dạng hóa, không chỉ tập trung vào tầng lớp trung lưu trở lên, phân khúc đối tượng vay dưới chuẩn (thị trường ngách) cũng được tập trung mở rộng với xu hướng các ngân hàng thành lập hoặc mua lại các công ty tài chính; (v) các ngân hàng, công ty tài chính kết hợp với các doanh nghiệp điện tử, điện máy, các kênh thương mại điện tử, du lịch, ăn uống, chăm sóc sức khỏe để đẩy mạnh cho vay tiêu dùng.

Báo động chất lượng nợ

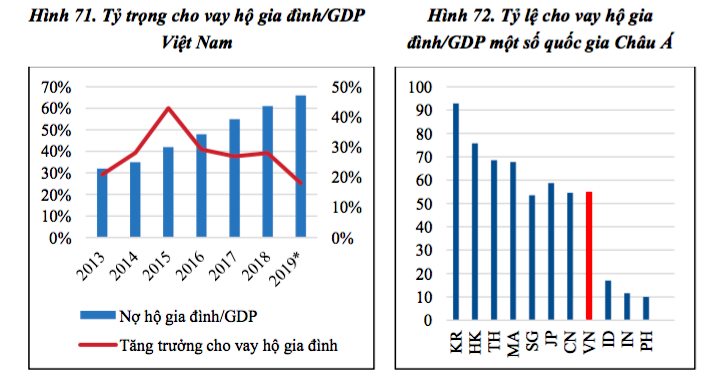

Tuy nhiên, sự phát triển nhanh và mạnh của tín dụng cá nhân, hộ gia đình vừa qua kéo theo gia tăng bất ổn về chất lượng nợ. Trên bề mặt quốc tế, IMF cảnh báo về tình trạng tăng trưởng nợ hộ gia đình quá mức trong ngắn hạn ở các quốc gia mới nổi và châu Á thời gian qua.

|

Theo IMF, tỷ lệ nợ hộ gia đình/GDP tăng 5% trong 3 năm sẽ làm giảm 1,25% tăng trưởng GDP thực tế 3 năm tiếp theo. Các quốc gia như Trung Quốc, Hàn Quốc, Nhật, Úc, Thái Lan... đã trải qua giai đoạn tín dụng hộ gia đình tăng mạnh, kéo theo đó là sự gia tăng rủi ro về gánh nặng nợ cao hơn nhiều so với thu nhập khả dụng hộ gia đình, sự cắt giảm chi tiêu để trả nợ, và khả năng nợ xấu gia tăng trong điều kiện nền kinh tế suy thoái, thị trường tài sản sụt giảm, thu nhập và việc làm trở nên khó khăn hơn...

Cùng với cuộc khủng hoảng nợ dưới chuẩn tại Mỹ, gánh nặng nợ hộ gia đình các quốc gia mới nổi thời gian qua là bài học lớn cho các nhà hoạch định chính sách Việt Nam thời gian tới. Trong nước, rủi ro cho vay tiêu dùng hiện hữu khi cho vay tiêu dùng phần lớn là tín chấp, khách hàng dưới chuẩn tăng nhanh, thủ tục cho vay đơn giản, quy trình kiểm soát cho vay chưa chặt chẽ, khó kiểm soát được mục đích sử dụng vốn, một số khách hàng lợi dụng vay để đầu cơ bất động sản, đặc biệt là phân khúc condotel, biệt thự nghỉ dưỡng... tiềm ẩn rủi ro lớn.

Nợ xấu và chi phí thu nợ của các công ty tài chính tiêu dùng tăng mạnh, số lượng đơn thư, khiếu kiện về dịch vụ tài chính, ngân hàng, bảo hiểm cao nhất (chủ yếu về cho vay tiêu dùng) trong số các nhóm ngành theo báo cáo của Cục cạnh tranh và bảo vệ người tiêu dùng.

Động thái gần đây của Ngân hàng Nhà nước cho thấy các cơ quan quản lý đã siết lại hoạt động, như ban hành Thông tư 18/2019/TT-NHNN ngày 4/11/2019 sửa đổi, bổ sung Thông tư 43/2016/TT-NHNN quy định về cho vay tiêu dùng của công ty tài chính, Thông tư 22/2019/TT-NHNN ngày 15/11/2019 quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động ngân hàng của ngân hàng, chi nhánh ngân hàng nước ngoài...

|

Bên cạnh đó, Ngân hàng Nhà nước đã tiến hành giám sát, kiểm tra đột xuất các đơn vị có dư nợ cho vay tiêu dùng lớn và tốc độ cho vay cao. Yêu cầu các ngân hàng, công ty tài chính thận trọng trong cho vay tiêu dùng, cấp tín dụng đúng đối tượng có nhu cầu vay vốn thực sự để chi tiêu, phát triển các sản phẩm cho vay tiêu dùng lành mạnh, hoàn thiện quy trình cho vay tiêu dùng.

Dự kiến 3 năm tới, phân khúc này vẫn giữ tốc độ tăng trưởng 15-18%/năm. Các động lực cho thị trường thời gian qua vẫn còn. Bên cạnh đó, vẫn còn hơn 50% người trưởng thành ở Việt Nam chưa sử dụng dịch vụ ngân hàng, Chính phủ và Ngân hàng Nhà nước tạo điều kiện để nâng cao khả năng tiếp cận tài chính cho người dân, phát triển cho vay tiêu dùng để hạn chế “tín dụng đen” trong nền kinh tế.

| Hệ thống ngân hàng tái cơ cấu giai đoạn 2: Cạnh tranh lãi suất khốc liệt (bài 3) Tổng nợ xấu được xử lý từ năm 2012 đến 8/2019 khoảng 986,89 nghìn tỷ đồng. Trong đó, số nợ do các ngân hàng tự xử lý là 629,2 nghìn tỷ đồng. |