Các chuyên gia thương mại quốc tế cho biết các biện pháp kiểm soát đại dịch nghiêm ngặt của Trung Quốc, vốn đang ngăn chặn sản xuất và hậu cần, đe dọa tạo thêm động lực cho việc di cư sản xuất khỏi quốc gia đang tăng tốc trong thập kỷ qua, các chuyên gia thương mại quốc tế cho biết.

Sự gián đoạn do chính sách COVID gây thêm áp lực từ việc tăng chi phí lao động ở Trung Quốc và làm trầm trọng thêm căng thẳng thương mại Trung-Mỹ. Với chi phí lao động thấp và nhu cầu trong nước tăng cao, Đông Nam Á và Ấn Độ đã trở thành điểm đến phổ biến nhất của các nhà đầu tư.

Vào tháng 4, Apple cho biết họ bắt đầu sản xuất iPhone 13 tại một nhà máy ở Ấn Độ thuộc sở hữu của nhà sản xuất theo hợp đồng Đài Loan Foxconn. Chính phủ của Thủ tướng Narendra Modi đang theo đuổi chiến dịch "Sản xuất tại Ấn Độ", nhằm biến đất nước thành một cường quốc sản xuất toàn cầu bằng cách cắt giảm băng đỏ và thu hút đầu tư.

Công nhân lắp ráp điện thoại di động tại một nhà máy ở Ấn Độ.

Tuy nhiên, Trung Quốc vẫn giữ được lợi thế lớn với tư cách là một trung tâm sản xuất được xây dựng trong nhiều thập kỷ qua, và thị trường nội địa khổng lồ và nhanh chóng mở rộng tạo động lực mạnh mẽ cho việc đầu tư. Các chuyên gia thương mại nhận định, các quốc gia Đông Nam Á, và thậm chí cả Ấn Độ, vẫn còn những rào cản to lớn cần vượt qua để cạnh tranh với Trung Quốc.

Cho đến nay, hầu hết các ngành sản xuất rời Trung Quốc đều ở quy trình cấp thấp hơn và không làm ảnh hưởng đến vị thế thống trị của Trung Quốc, nhiều người tham gia trong ngành cho biết. Tuy nhiên, xu hướng này đang buộc phải chuyển đổi và nâng cấp ngành sản xuất của Trung Quốc sang hàng hóa có giá trị cao hơn, tạo ra rủi ro và cơ hội cho các nhà sản xuất trong nước, họ nói.

Một quan chức thương mại Trung Quốc cho biết dòng lệnh ngoại thương có thể kiểm soát được và tác động của nó đã được hạn chế.

Li Xingqian, Vụ trưởng Vụ ngoại thương của Bộ Thương mại, cho biết ngày 8/6 tại một cuộc họp thường kỳ của Hội đồng Nhà nước, việc sản xuất chuyển ra khỏi Trung Quốc là "phù hợp với quy luật kinh tế". Vị trí của Trung Quốc trong chuỗi cung ứng và công nghiệp toàn cầu là ổn định do Trung Quốc có một hệ thống công nghiệp hoàn chỉnh, với lợi thế về cơ sở hạ tầng, năng lực công nghiệp và tài năng chuyên môn, ông Li nói.

Ông cho biết, môi trường kinh doanh của Trung Quốc đang tiếp tục được cải thiện và sức hút của thị trường nội địa vẫn đang tăng lên.

Triển vọng xuất khẩu không chắc chắn

Dữ liệu hải quan cho thấy, xuất khẩu của Trung Quốc đã tăng 16,9% trong tháng 5 so với một năm trước đó, tăng nhanh so với mức tăng 3,9% của tháng 4 và cao hơn mức tăng 8% mà các nhà kinh tế dự đoán. Trung Quốc công bố thặng dư thương mại 78,76 tỷ USD trong tháng 5, tăng so với mức thặng dư 51,12 tỷ USD trong tháng 4.

Xuất khẩu tăng trở lại khi tắc nghẽn liên quan đến COVID về sản xuất và hậu cần giảm bớt, nhưng triển vọng vẫn không chắc chắn khi nhu cầu tiêu dùng toàn cầu hạ nhiệt trong bối cảnh kinh tế suy thoái và lạm phát cao.

Một công nhân sản xuất các sản phẩm điện tử tại một nhà máy ở Giang Tô, Trung Quốc, vào ngày 9/6/2022. Ảnh: AFP

Tất cả các cơ sở sản xuất, bao gồm cả Trung Quốc, hiện phải đối mặt với nỗi lo về nhu cầu yếu ở các nước phát triển. Lạm phát ở châu Âu và Mỹ đang ở mức cao nhất trong 40 năm, làm xói mòn sức mua và mức độ sẵn sàng chi tiêu của người tiêu dùng đối với những mặt hàng không cần thiết.

Một số người trong lĩnh vực xuất khẩu cho biết các đơn hàng xuất khẩu để giao vào tháng 6 và tháng 7, thường là mùa cao điểm để đặt hàng cho mùa tựu trường và kỳ nghỉ lễ.

Lin Jie, người sáng lập Worldwide Logistics Group, cho biết nhu cầu yếu ở châu Âu và Mỹ được phản ánh trong việc giá vận chuyển giảm. Chi phí vận chuyển từ Thượng Hải đến các cảng Bờ Tây Mỹ giảm 5,1% và đến Bờ Đông giảm 4,6% trong tuần 17/6, so với cùng kỳ tháng trước, theo Sở giao dịch Vận tải Thượng Hải.

Tỷ lệ vận chuyển giảm có nghĩa là những khách hàng đặt hàng sớm hơn đang phải trả chi phí vận chuyển cao hơn. Zhang Huafeng, trưởng đại diện Los Angeles tại Transfar Shipping, cho biết điều này có thể ảnh hưởng đến các đơn hàng tiếp theo nếu nhu cầu không tăng vào tháng 7.

Wang Huanan, Tổng giám đốc bộ phận Xiamen của Hailian (Trung Quốc), cho biết có thể phải đến cuối năm nay, các nhà nhập khẩu Mỹ mới có thể giảm lượng hàng tồn kho tích tụ từ năm ngoái. Ông Wang nói, chỉ một số ngành hàng nhất định, chẳng hạn như phụ tùng ô tô, quần áo và hành lý, có lượng hàng tồn kho tương đối thấp.

Tuần trước, Tổng thống Mỹ Joe Biden cho biết để giúp kiềm chế lạm phát, ông đang xem xét dỡ bỏ thuế quan mà người tiền nhiệm áp đặt lên 350 tỷ USD hàng năm của Trung Quốc, bao gồm xe đạp, mũ bóng chày và giày thể thao, trong cuộc chiến thương mại "ăn miếng trả miếng". Nhưng đó không phải là một quyết định đơn giản, và các cố vấn trong chính quyền đang chia rẽ về vấn đề này.

Ông Wang nói rằng việc giảm thuế quan sẽ thúc đẩy xuất khẩu của Trung Quốc, nhưng mấu chốt là thời điểm. Theo truyền thống, tháng 7 là tháng bận rộn nhất đối với các nhà xuất khẩu vì hàng hóa cho những ngày lễ cuối năm cần phải được vận chuyển vào thời điểm đó, ông nói.

Trung Quốc vẫn là công xưởng của thế giới

Cả Đông Nam Á và Ấn Độ đều không thể thay thế Trung Quốc trở thành trung tâm sản xuất toàn cầu trong tương lai gần vì họ chủ yếu tham gia vào lĩnh vực sản xuất thâm dụng lao động và giá trị gia tăng thấp, một số người tham gia thương mại nước ngoài nói với tờ Caixin. Họ cũng phải đối mặt với các vấn đề như dây chuyền công nghiệp chưa hoàn thiện và hiệu quả lao động thấp ở các mức độ khác nhau, các chuyên gia cho biết.

He Xiaoqing, chủ tịch công ty tư vấn Kearney Greater China, cho biết đối với các công ty nước ngoài, Trung Quốc không chỉ là cơ sở sản xuất mà còn là một thị trường rộng lớn. Vào năm 2020, các công ty toàn cầu có doanh thu nội địa 1,4 nghìn tỷ USD, cao hơn nhiều so với xuất khẩu của họ là 900 tỷ USD, cho thấy sức hấp dẫn của thị trường nội địa Trung Quốc, ông He nói.

Gao Shiwang, giám đốc bộ phận phát triển ngành tại Phòng Thương mại Trung Quốc về Xuất nhập khẩu Máy móc và Sản phẩm Điện tử, cho biết tỷ trọng thành phẩm trong số các mặt hàng xuất khẩu của Trung Quốc sẽ giảm dần theo thời gian. Lấy máy móc và thiết bị điện tử làm ví dụ, xuất khẩu vi mạch tích hợp có giá trị gia tăng cao hơn đã tăng 32% lên 153,8 tỷ USD vào năm 2021, vượt qua cả điện thoại di động, ông Gao nói.

Đặc biệt, Việt Nam là một trong những nước hưởng lợi lớn nhất khi các nhà máy rời Trung Quốc. Quốc gia này cho phép các nhà sản xuất tiếp cận với Hiệp hội 10 thành viên khối thương mại tự do Đông Nam Á (ASEAN) và các hiệp định thương mại ưu đãi với các nước khắp châu Á và EU cũng như Hoa Kỳ.

Trong 5 tháng đầu năm nay, xuất khẩu của Việt Nam đã tăng 16,7% so với cùng kỳ năm ngoái lên 153,29 tỷ USD, so với mức cao trong nửa đầu năm 2021.

Dòng chảy các nhà máy của Trung Quốc sang Đông Nam Á chủ yếu tập trung vào dệt may, đồ nội thất và lắp ráp hàng điện tử tiêu dùng cấp thấp. Dữ liệu nhập khẩu của Mỹ cho thấy từ quý 4/2021 đến quý I/2022, khoảng 5% hàng dệt may, 7% hàng gia dụng và 2% đơn hàng cơ khí và điện của Trung Quốc đã chuyển sang các nước ASEAN.

Theo Everbright Securities, trong số 200 nhà cung cấp hàng đầu của Apple, số lượng công ty đặt nhà máy tại Việt Nam tăng từ 17 công ty năm 2018 lên 23 công ty vào năm 2020, bao gồm bảy công ty Trung Quốc.

Cho đến nay, các nhà máy điện tử của Việt Nam vẫn chủ yếu lắp ráp cấp thấp. Ví dụ, Apple AirPods và công ty con của nhà sản xuất iPhone Lixun Precision tại Việt Nam chủ yếu sản xuất cổng kết nối và thiết bị ngoại vi máy tính. Công ty Lens Technology của Trung Quốc sản xuất kính iPhone tại nhà máy ở Việt Nam.

Ông Zhang của Transfar cho biết, mặc dù nhiều đơn đặt hàng hiện đã đến Việt Nam nhưng hơn một nửa trong số đó đến từ Trung Quốc. Ông nói: "Các khách hàng Mỹ vẫn đang làm ăn với các công ty Trung Quốc, chỉ là hàng hóa được vận chuyển từ Việt Nam".

Năng lực xuất khẩu của toàn khu vực Đông Nam Á, đặc biệt là Việt Nam, đang quá tải và không còn nhiều dư địa để giải quyết thêm đơn hàng trong ngắn hạn, ông Zhang nói. Trong trung và dài hạn, tốc độ tăng trưởng nhanh của Việt Nam trong ba năm qua đã đạt đến điểm nghẽn, với lợi thế về đất đai và chi phí lao động ngày càng giảm, ông nói.

Ông Zhang cho biết chi phí vận chuyển từ Việt Nam và Indonesia đến Mỹ cao hơn nhiều so với từ Trung Quốc, vì những quốc gia này có ít tàu vận chuyển trực tiếp hơn và thời gian vận chuyển từ Thành phố Hồ Chí Minh đến Los Angeles dài hơn khoảng một tuần so với từ Thượng Hải. Thông thường, phí vận chuyển từ cảng Việt Nam cao hơn 300 USD / container so với cảng ở Trung Quốc. Trong vài tháng đầu năm nay, phần bù giá đã tăng lên 3.000 USD / container.

Ông Deng Shengpeng, có công ty sản xuất các bộ phận phần cứng đồ nội thất ở Anji, tỉnh Chiết Giang, đã mở một nhà máy ở Việt Nam vào năm 2018. Chi phí vận chuyển tăng vọt trong năm nay khiến khó có đơn đặt hàng mới, ông nói.

Chi phí lao động ở Việt Nam vẫn thấp hơn nhiều so với Trung Quốc, nhưng lợi thế về chi phí đất đai đang giảm dần. Công nhân tại nhà máy Anji của Deng được trả khoảng 7.000 nhân dân tệ (1.046 USD) một tháng và làm việc 10 giờ/ngày, trong khi những công nhân ở Việt Nam kiếm được 2.500-3.000 nhân dân tệ một tháng và làm việc 8 giờ một ngày. Deng cũng đã chứng kiến giá đất ở Việt Nam tăng vọt trong những năm gần đây.

Các nhà máy của các công ty Trung Quốc tại Việt Nam phụ thuộc vào nguyên liệu và phụ tùng từ Trung Quốc. Chuỗi cung ứng bị chặn do đại dịch COVID-19 đầu năm nay cũng ảnh hưởng đến sản xuất ở Việt Nam.

Yang Zhongwei là giám đốc sản xuất của một công ty con của nhà sản xuất linh kiện bộ định tuyến Trung Quốc tại Việt Nam. Nhà máy cần nhập toàn bộ nguyên liệu từ Trung Quốc, thường mất một tuần mới có hàng. Trong hai tháng qua, nguyên liệu từ Tô Châu và Côn Sơn đã bị trì hoãn hơn một tháng, khiến khách hàng đe dọa hủy đơn đặt hàng, ông Yang nói.

Công ty của ông Yang đang xem xét chuyển sang tìm nguồn cung ứng trong nước, nhưng không dễ vì Việt Nam có nền công nghiệp yếu và chi phí cao hơn. Ví dụ, băng carbon trên máy in có giá khoảng 21 nhân dân tệ mỗi cuộn, gấp ba lần giá băng được bán ở Trung Quốc trên Taobao của Alibaba, ông Yang nói.

Tại Ấn Độ, các nhà sản xuất điện thoại thông minh Trung Quốc thành lập nhà máy nhằm vào thị trường nội địa khổng lồ. Với 1,4 tỷ dân, gần bằng ở Trung Quốc và tỷ lệ dân số trẻ cao, Ấn Độ đã thu hút các thương hiệu Trung Quốc bao gồm Xiaomi, Meizu, Vivo và Oppo đến xây dựng nhà máy. Nhiều nhà sản xuất linh kiện điện thoại của Trung Quốc cũng đã đặt nhà máy ở đó. Giờ đây, các thương hiệu Trung Quốc chiếm gần 2/3 thị trường điện thoại thông minh của Ấn Độ.

Nhưng Ấn Độ đã tỏ ra cứng rắn với các công ty Trung Quốc kể từ khi căng thẳng biên giới leo thang hai năm trước. Vào năm 2020, Ấn Độ đã cấm hơn 200 ứng dụng, trong đó có nhiều ứng dụng của Trung Quốc, bao gồm cả nền tảng video vô cùng phổ biến TikTok. Ấn Độ cáo buộc đơn vị Ấn Độ của Xiaomi chuyển tiền ra khỏi nước này một cách bất hợp pháp.

Li Zhiqiang, giám đốc điều hành của China Telecom India, cho biết Ấn Độ có lợi thế về dịch vụ phần mềm, nhờ vào hệ thống giáo dục và lợi thế về chi phí lao động. Nhưng xét về cơ sở hạ tầng mạng và sự hỗ trợ, Ấn Độ vẫn còn kém xa. Ví dụ, nhiều nhà máy của các công ty Trung Quốc ở Ấn Độ không được phủ sóng cáp quang.

Ấn Độ cũng thiếu nhân tài sản xuất thông minh. Li cho biết Ấn Độ có một hệ thống giáo dục ưu tú tương đối thành công, nhưng việc đào tạo kỹ thuật viên vận hành và bảo trì thiết bị cao cấp của nước này không thể đáp ứng được nhu cầu thị trường.

(Nguồn: Caixinglobal)

Cùng chuyên mục

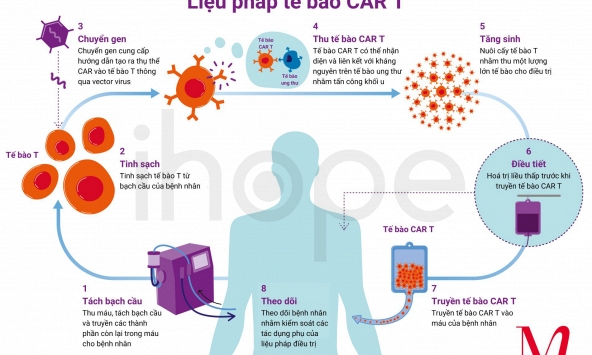

CAR-T: Đột phá điều trị ung thư máu nhưng không dành cho tất cả

Khánh Hòa đón chuyến tàu biển quốc tế thứ 11, tổng gần 20 ngàn du khách đến trong 40 ngày

Hé lộ “bản đồ” du xuân miền Bắc “lên rừng xuống biển” chất như nước cất

Tạp chí Phụ Nữ Mới 5 năm đồng hành Hội Báo Xuân Khánh Hòa

Timona Academy ký kết hợp tác chiến lược với Khoa Y – Trường Đại học Y Dược Cần Thơ

Vinmec phẫu thuật tạo hình hộp sọ thành công cho bệnh nhi 10 tháng tuổi mắc dị tật hiếm gặp