Đã 50 năm kể từ khi Kenji Yamamoto mở cửa tại nơi sẽ trở thành một phần cơ cấu của Nhật Bản, cửa hàng tiện lợi hiện đại đầu tiên của đất nước. Nhưng 50 năm nữa, dân số Nhật Bản được dự đoán sẽ giảm gần 1/3 và số phận của ngành công nghiệp trị giá hàng tỷ USD sẽ phụ thuộc vào cách các ông lớn đàm phán để tăng trưởng thiết yếu ở nước ngoài.

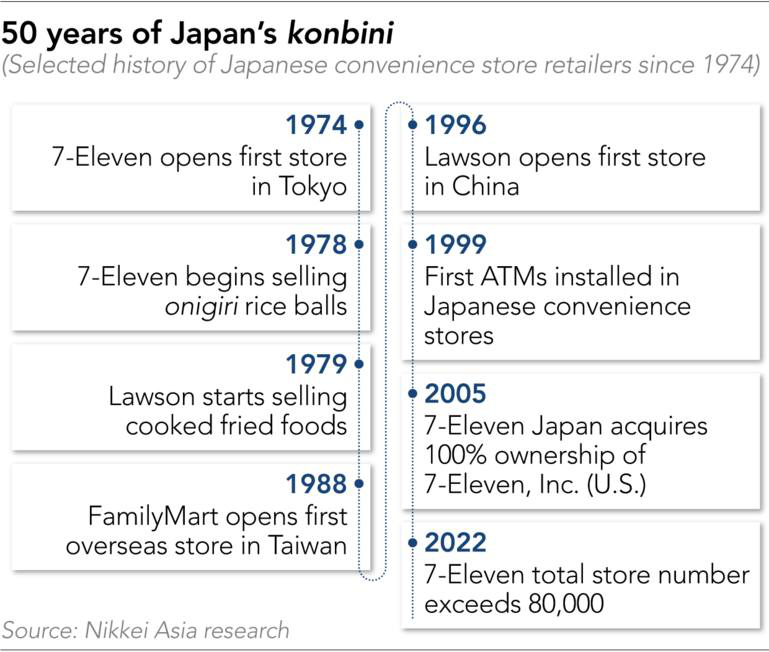

Từ cửa hàng 7-Eleven đầu tiên do Yamamoto mở tại khu Toyosu, khu công nghiệp lúc bấy giờ ở Tokyo, các cửa hàng tiện lợi, được gọi là konbini - đã được mở rộng thành mạng lưới khoảng 55.000 cửa hàng trên toàn quốc, chủ yếu mở cửa 24 giờ/ngày và thường xuyên mở cửa 24 giờ một ngày. chỉ cách nhau 100 mét ở các trung tâm đô thị.

Bán tất cả mọi thứ từ tất đến vé máy bay và vé sumo, nhưng chủ yếu là thực phẩm, đồ uống và đồ vệ sinh cá nhân, họ cũng cung cấp các dịch vụ được hàng triệu cư dân Nhật Bản sử dụng hàng ngày, như máy ATM, thanh toán hóa đơn tiện ích cũng như vận chuyển và nhận bưu kiện.

Yamamoto mới 24 tuổi khi cửa hàng của anh bắt đầu cung cấp những mặt hàng cơ bản như thực phẩm đóng hộp và mì ăn liền, nhưng không biết chắc chắn mặt hàng nào sẽ bán được cũng như phản ứng của khách hàng như thế nào.

Kenji Yamamoto, người mở cửa hàng 7-Eleven đầu tiên ở Nhật Bản và vợ ông, Ryoko Yamamoto, chụp ảnh tại một trung tâm đào tạo ở Yokohama vào tháng 5/2024. Ảnh: Nikkei

Ban đầu anh điều hành một cửa hàng rượu do gia đình sở hữu, nhưng nhận thấy tiềm năng kinh doanh konbini - không giống như hầu hết những người xung quanh anh.

"Hầu hết mọi người đều phản đối", Yamamoto nói với các phóng viên vào tháng trước. "Họ nói, 'Cha của bạn sẽ khóc khi thấy bạn chuyển đổi công việc kinh doanh'. Ông nói: "Chúng tôi đã gặp khó khăn trong việc đảm bảo các cửa hàng được dọn dẹp kỹ lưỡng, chúng tôi cần lời khuyên cụ thể từ 7-Eleven".

Niềm tin của Yamamoto vào sự trỗi dậy của konbini đã được chứng minh là đúng. Nhưng sự tăng trưởng nhanh chóng về số lượng cửa hàng và doanh thu, đặc trưng của những thập kỷ trước, chắc chắn đã chậm lại trong những năm gần đây và hiện đã không còn nữa: Số lượng konbini ở Nhật Bản giảm lần đầu tiên trong năm tài chính 2021, theo giới truyền thông. báo cáo.

Các chuyên gia cho rằng thị trường Nhật Bản đã bão hòa và cảnh báo sự sụt giảm dân số sắp tới có nghĩa là bộ ba công ty lớn thống trị lĩnh vực này - nhà điều hành 7-Eleven Seven & i Holdings, Lawson Inc. và FamilyMart Co. - cần phải hoàn thiện chiến lược phát triển ở nước ngoài. Cả hai thương hiệu 7-Eleven và Lawson đều ban đầu được nhập khẩu từ Mỹ trước khi các chi nhánh ở Nhật Bản mua lại công ty mẹ ở Mỹ.

Động lực kinh doanh bên ngoài Nhật Bản đã bắt đầu từ nhiều thập kỷ trước nhưng cho đến nay đã chứng tỏ được thành công hoặc thất bại: Giữa sự cạnh tranh gay gắt giữa họ và cả các đối thủ địa phương đang phát triển nhanh chóng, FamilyMart đã gia nhập và rời khỏi Thái Lan, 7-Eleven cũng làm như vậy ở Indonesia, và bất chấp tham vọng lớn của họ đối với Trung Quốc, sự hiện diện của Lawson ở đó vẫn bị lấn át bởi chuỗi cửa hàng nội địa Meiyijia.

Nhà phân tích Takahiro Kazahaya của UBS cho biết: "Nhật Bản phải đối mặt với tình trạng dân số giảm và già đi trước thế giới". "Các giải pháp để mở rộng ra nước ngoài do các cửa hàng tiện lợi Nhật Bản phát triển sẽ được theo dõi chặt chẽ không chỉ bởi các cửa hàng tiện lợi ở nước ngoài mà còn bởi toàn bộ ngành bán lẻ".

Với tổng giá trị thị trường hơn 50 tỷ USD, ba nhà điều hành cửa hàng tiện lợi lớn đều tính đến một trụ cột khác của Japan Inc., các công ty kinh doanh được Warren Buffett hậu thuẫn, trong số các nhà đầu tư của họ và đang tìm cách tận dụng sự hỗ trợ đó để phát triển ở nước ngoài. Itochu có cổ phần khoảng 95% trong FamilyMart, trong khi Mitsubishi Corp. sở hữu 50% Lawson. Mitsui & Co. có cổ phần nhỏ trong Seven & i, hợp tác với nhà bán lẻ ở Mỹ và Trung Quốc cũng như ở Nhật Bản.

Các thị trường như Indonesia, một quốc gia có tầng lớp trung lưu đang phát triển với dân số hơn 270 triệu người, đã trở thành mục tiêu hàng đầu của các nhà khai thác konbini . Văn hóa ẩm thực đường phố vẫn còn mạnh mẽ ở nhiều nước Đông Nam Á, nhưng khi mọi người ngày càng quan tâm đến vấn đề vệ sinh và có nhiều tiền hơn, các món chiên nóng từ các cửa hàng tiện lợi đang trở nên phổ biến.

Tại một FamilyMart đông đúc trong tuần này ở một khu thương mại ở trung tâm thành phố Jakarta, Priska, người giống như nhiều người Indonesia chỉ có một cái tên, đã tham gia vào một dòng khách hàng mua oden , cà phê và gà rán nhãn hiệu riêng của FamilyMart.

Lawson, hoạt động tại Indonesia từ năm 2011, đã tuyên bố thành công trong việc bán các thực phẩm nấu chín như oden, món hầm kiểu Nhật, điều chỉnh công thức cho phù hợp với khẩu vị địa phương. FamilyMart cũng tuyên bố đã thành công trong việc bán cà phê ở Indonesia, khiến hương vị ban đầu của nó trở nên ngọt ngào hơn để thu hút khách hàng địa phương.

Một cửa hàng tiện lợi FamilyMart ở trung tâm thành phố Jakarta bán món oden kiểu Nhật vào ngày 3/6. Ảnh: Nikkei

"Tôi biết FamilyMart đến từ Nhật Bản", nhân viên văn phòng 33 tuổi nói. "Bởi vì khi tôi đi du lịch Nhật Bản, điều đầu tiên tôi làm là đến FamilyMart. Cà phê của họ rất ngon. Ngoài ra tôi còn đến đó để thưởng thức món oden và đồ ăn Hàn Quốc".

Priska nói với Nikkei Asia: "Tôi luôn đến Lawson hoặc FamilyMart vì so với siêu thị mini địa phương, họ có nhiều lựa chọn đồ ăn nước ngoài hơn. Tôi đến đây mỗi khi cần cà phê, thường là ba lần trong một tuần".

Lawson hiện có khoảng 700 cửa hàng ở Indonesia, khoảng 1/10 tổng số cửa hàng bên ngoài Nhật Bản, hợp tác với công ty địa phương PT Lancar Wiguna Sejahtera, công ty nắm quyền điều hành. FamilyMart hoạt động ở Indonesia theo cách tương tự - luật pháp Indonesia áp đặt các hạn chế đối với quyền sở hữu công ty của người nước ngoài.

Trong khi đó, Đài Loan là địa điểm có konbini ở nước ngoài đầu tiên của FamilyMart, được khai trương vào năm 1988 và hiện có 4.200 cửa hàng. Taro Kosaki, Giám đốc Bộ phận Kinh doanh Nhượng quyền Khu vực của FamilyMart cho biết: "Ban quản lý địa phương hiểu rõ phong cách cửa hàng tiện lợi Nhật Bản nên đã dịch ý tưởng của chúng tôi sang tiếng Đài Loan và triển khai tại địa phương".

Nhưng cũng như ở Nhật Bản, nguồn lao động đang thiếu hụt ở Đài Loan, nơi đã có hơn 10.000 cửa hàng tiện lợi cho dân số 23 triệu người. Kosaki cho biết: "Nâng cao hiệu quả quản lý cũng là chìa khóa" dẫn đến thành công trong kinh doanh tại Đài Loan.

Việc lựa chọn đối tác ở mỗi quốc gia và liệu nên chọn hệ thống nhượng quyền thương mại hay các công ty con được điều hành trực tiếp có khả năng sinh lợi cao hơn, đóng vai trò quan trọng trong việc xác định hoạt động kinh doanh ở nước ngoài hoạt động tốt như thế nào. Các nhà bán lẻ không cung cấp thông tin chi tiết về doanh thu từ konbini ở nước ngoài .

Theo một số nhà quan sát, 7-Eleven, hoạt động ở Đông Nam Á chủ yếu bằng cách cấp phép cho các công ty địa phương, đang gặp khó khăn trong việc phát triển các cửa hàng tiện lợi chất lượng Nhật Bản ở mỗi quốc gia.

Đài Loan hiện có hơn 4.000 cửa hàng FamilyMart. Ảnh: Nikkei

Kinh nghiệm của họ ở Indonesia cho thấy một số khó khăn trong việc xuất khẩu các cửa hàng theo phong cách đó. Nó gia nhập thị trường một cách rầm rộ vào năm 2009, hợp tác với một công ty có tên Modern Internasional và đến cuối năm 2016 đã có 161 cửa hàng ở đó.

Nhưng sau nhiều năm doanh thu sụt giảm, bị hạn chế bởi các hạn chế bán rượu và cạnh tranh gay gắt ở địa phương, Modern đã đóng cửa toàn bộ mạng lưới vào năm 2017.

Trong khi đó, ở Thái Lan, tính đến cuối tháng 3, 7-Eleven, đã trả lời các câu hỏi cho bài viết này qua email, vận hành khoảng 14.000 cửa hàng, nhưng đối tác nhượng quyền của họ, gã khổng lồ bán lẻ địa phương CP Foods, kiểm soát việc quản lý các cửa hàng.

Tương tự, tại Hàn Quốc, đế chế bán lẻ khu vực Lotte có trụ sở tại Seoul nắm quyền quản lý các cửa hàng 7-Eleven và Seven & i vẫn chưa nhận được phí giấy phép như mong đợi, theo các chuyên gia trong ngành.

Tiếp nối những kinh nghiệm đó, 7-Eleven đã bắt đầu xem xét lại các hợp đồng với các công ty địa phương ở châu Á. Một ví dụ điển hình: Đầu năm nay, Seven & i đã hoàn tất thương vụ trị giá 170 tỷ yên (1,1 tỷ USD) để mua lại công ty điều hành 7-Eleven tại Úc.

Điều đó diễn ra sau một thỏa thuận lớn nhằm mở rộng ở Mỹ, chi 21 tỷ USD để mua chuỗi 3.800 cửa hàng Speedway từ Marathon Petroleum.

Eigo Ogiwara, giám đốc điều hành và đối tác tại Tập đoàn tư vấn Boston ở Nhật Bản, mô tả nhiều nhà điều hành địa phương đang sử dụng "lớp vỏ của các cửa hàng tiện lợi Nhật Bản", cho biết quan hệ đối tác kiểu này khiến các cửa hàng tiện lợi của Nhật Bản không thể kiểm soát việc quản lý và lợi nhuận.

Đối với Ogiwara, nếu các nhà bán lẻ Nhật Bản muốn tạo sự khác biệt với các cửa hàng tiện lợi địa phương, điều quan trọng là phải "giới thiệu các sản phẩm và dịch vụ mang nhãn hiệu riêng kiểu Nhật" - hiện là trụ cột trong việc lựa chọn hàng hóa tại konbini ở Nhật Bản.

Một khách du lịch mua sắm tại cửa hàng 7-Eleven ở Chiang Rai, miền bắc Thái Lan. Ảnh: Getty Images

Đông Nam Á rất quan trọng đối với các nhà khai thác konbini bởi vì, Ogiwara cho biết, hầu hết khách hàng trong khu vực đều có quan điểm tích cực về Nhật Bản và các sản phẩm của Nhật Bản. Ông nói: "Điều quan trọng là phải có hai chiến lược khác nhau trong việc mở rộng cửa hàng: một là tăng số lượng cửa hàng và góp phần nhận diện thương hiệu, hai là tăng lợi nhuận".

Ogiwara cho biết: "Thị trường nước ngoài của các cửa hàng tiện lợi Nhật Bản sẽ tiếp tục phát triển, đặc biệt là ở Indonesia, Malaysia và Việt Nam".

Seven & i đặt mục tiêu thâm nhập hai thị trường mới ở nước ngoài mỗi năm và đạt 100.000 cửa hàng ở 30 quốc gia và khu vực vào năm 2030, so với hơn 80.000 cửa hàng ở 20 quốc gia tính đến tháng 9/2023.

Lawson đang mở rộng hoạt động kinh doanh tại Trung Quốc thông qua cả các công ty con và giấy phép khu vực và hiện vận hành hơn 6.000 cửa hàng tại nước này, so với chỉ dưới 15.000 cửa hàng ở Nhật Bản.

Theo Motonobu Miyake, Giám đốc điều hành đại diện của Lawson (Trung Quốc) Holdings, hãng này gia nhập thị trường Trung Quốc từ năm 1996 và đạt khoảng 26% thị phần tại Thượng Hải, Vũ Hán và 10% tại Bắc Kinh và Trùng Khánh.

Miyake cho biết chiến lược là "tăng số lượng cửa hàng trước tiên để khẳng định tên tuổi của mình, ngay cả khi thua lỗ và lợi nhuận sẽ theo sau".

Công ty đã chia Trung Quốc thành nhiều khu vực và phát triển các sản phẩm, dịch vụ có thể đáp ứng nhu cầu ở từng khu vực. Miyake cho biết điều cần thiết là phải "liên tục ứng phó với sự thay đổi và tạo ra bí quyết của riêng mình".

Ông cho biết, hậu cần chuỗi lạnh là một ví dụ điển hình: Tầm quan trọng của việc cung cấp sản phẩm thực phẩm một cách an toàn trong môi trường được kiểm soát nhiệt độ vẫn chưa được hiểu rõ, đồng thời yêu cầu nhân viên Lawson phải giảng nhiều lần về kiểm soát nhiệt độ và chất lượng mà không cắt giảm tại các nhà máy.

Ảnh ghép các biển hiệu cửa hàng konbini ở Indonesia, phải và trái, và Thái Lan, ở giữa. Ảnh: Nikkei

Yuko Hanamuro, trưởng nhóm quản lý cửa hàng tiện lợi Mitsubishi của Lawson, cho biết: "Mô hình kinh doanh cửa hàng tiện lợi Nhật Bản, liên tục bán sản phẩm tươi sống 365 ngày một năm, sẽ có giá trị" bên ngoài Nhật Bản.

Đầu năm nay, Mitsubishi và tập đoàn viễn thông Nhật Bản KDDI đã công bố một thỏa thuận, theo đó tập đoàn này sẽ mua lại Lawson, rời khỏi cơ sở giao dịch và KDDI mỗi bên sở hữu một nửa cổ phần của nhà bán lẻ, nâng cao triển vọng về các dịch vụ công nghệ mới có sẵn tại konbini.

Hanamuro cho biết hai công ty đang thảo luận về cách tạo ra giá trị mới ở Nhật Bản và nước ngoài. Hanamuro cho biết: "Cửa hàng tiện lợi là một doanh nghiệp thích ứng với những thay đổi. Nó có thể thay đổi hình dạng thông qua hợp tác với các loại hình hoạt động khác nhau và bán nhiều sản phẩm khác nhau", chẳng hạn như hợp tác với các hiệu thuốc ở những khu vực còn thiếu.

Cuộc tìm kiếm sự đổi mới vẫn tiếp tục ở quê nhà. Chủ tịch của công ty giao dịch Itochu, Keita Ishii, đã đề cập đến sự hợp tác tiềm năng giữa hoạt động kinh doanh ô tô đã qua sử dụng và FamilyMart trong một cuộc họp báo thu nhập gần đây. Ông nói: "Có thể tạo ra các cửa hàng tổng hợp cung cấp nhiều dịch vụ khác nhau như bảo dưỡng ô tô, bán ô tô đã qua sử dụng và bảo hiểm".

Đối với người đã tung ra konbini đầu tiên ở Nhật Bản, các cửa hàng tiện lợi phải tiếp tục phát triển để tồn tại ở Nhật Bản và các nơi khác.

Kenji Yamamoto cho biết: "Khu vực mục tiêu của mỗi cửa hàng tiện lợi ngày càng nhỏ hơn. ... Việc xây dựng cơ sở khách hàng trung thành là rất quan trọng đối với một cửa hàng". "Đã đến lúc chỉ những cửa hàng có thể tiếp tục nghiên cứu và thực hành [chiến lược mới] mới được khách hàng lựa chọn".

Cùng chuyên mục

Chấm dứt hoạt động Chi nhánh Trung tâm Tâm lý Giáo dục Ngọc Bích

Longevity Medical tổ chức sự kiện gặp gỡ PGS.TS.BS Phan Toàn Thắng: Lan tỏa giá trị y học tái tạo vì sức khỏe bền vững

Thanh tra ‘gõ cửa’ điểm mặt loạt vi phạm, PNJ nói gì?

Có nên mua dự án Narra Residences tại khu đô thị Thủ Thiêm?

Tăng sức mua cho thị trường nội địa sẽ giúp Việt Nam ứng phó thách thức thuế quan?

Urenco 11 - Tiên phong trong hoạt động xử lý môi trường